来源:晨明的策略深度思考

报告摘要

从上周末市场要破位的恐慌,到本周连续大涨后指数要突破的预期,市场在一周时间内经历了翻天覆地的变化,增量资金的入场使得两市成交额也放大到了1.5万亿左右。

这也再一次证明,市场不缺钱,缺的只是一个让钱进来的理由。国内广谱利率下行背景下的存款搬家和美国例外论证伪、美元贬值、联储降息预期下的资金外溢,都已经成为A股市场的蓄水池。

如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,展望下半年,场外资金入市需要怎样的Trigger?

风险提示:地缘政治冲突超预期;全球流动性宽松的节奏低于预期;国内稳增长政策力度不及预期使得经济复苏乏力等。

报告正文

一、本周话题:如何理解流动性和股市的关系

(一)市场不缺钱

大多数情况下,A股的场外资金都非常充裕。市场从来不缺钱,缺的是一个让钱进来的理由。

今年上半年的情况更是如此。

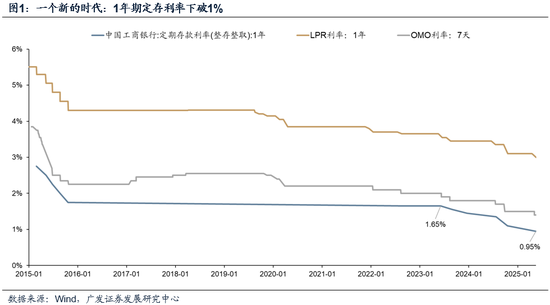

一方面,国内广谱利率进一步下行,大行一年期定存利率下破1%,各类理财和固收类产品收益率持续回落,于是存款搬家(居民存款入市)的预期受到广泛关注。

另一方面,年初至今美元指数跌幅超过10%,美债信用压力加大,“美国例外论”证伪的预期让投资人开始讨论全球资金从美元资产回流非美资产,尤其是大中华区的可能性。

但遗憾的是,这两方面的变化,最终都没有给上半年的A股市场带来明显的增量资金。

其中,国内资金来看:

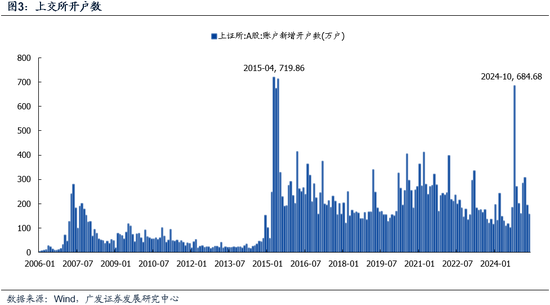

(1)从上交所开户数情况来看,与历史经验规律类似,新增开户与指数走势或市场赚钱效应基本保持一致,没有出现超额增加的情况。

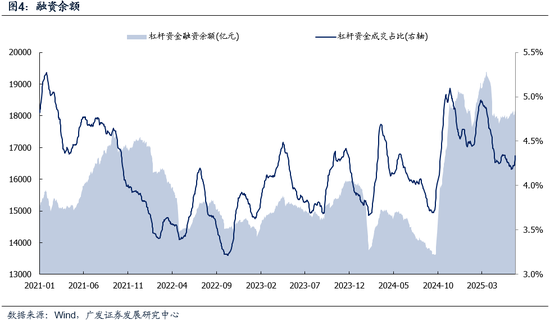

(2)年初至今,融资余额处于净减少的状态,并且在4月以来的指数反弹中,融资余额基本没有提升,最终上半年杠杆资金成交占比也持续回落。

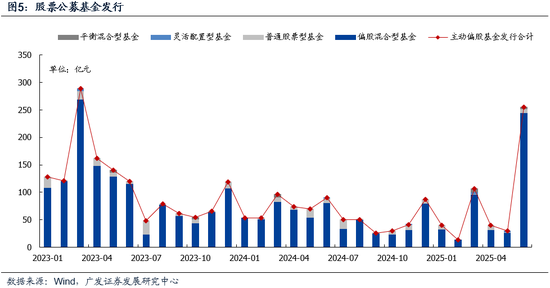

(3)除去6月有浮动管理费率基金密集发行以外,今年主动股票型公募基金发行情况仍然比较一般。

海外资金来看:

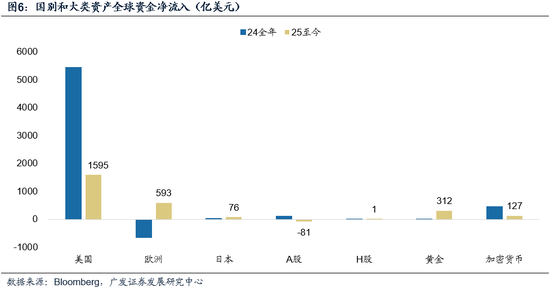

的确,年初至今,在美元贬值和美国例外论一定程度证伪的情况下,流入美股的资金较去年显著下降。

但是,下图中我们看到,这些没有进入美国市场的资金,首先大幅流入的是欧洲市场(欧洲在连续降息的背景下,制造业PMI开始出现底部企稳的迹象,同时还叠加了财政扩展的预期),其次还流入了黄金和日本市场,但是没有进入大中华区的市场。

(二)场外资金入市需要怎样的Trigger?

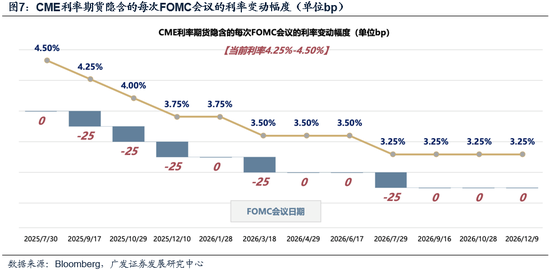

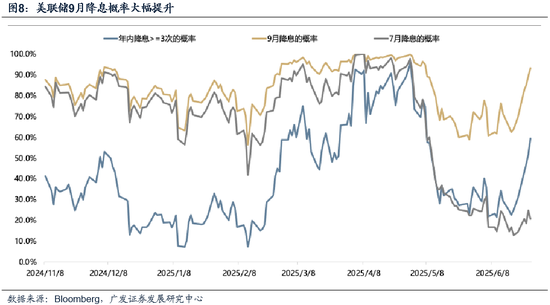

展望下半年,一方面,国内广谱利率大概率继续维持低位,存款搬家仍然蓄势待发;另一方面,美联储降息预期、美元长期走弱预期,意味着全球资金流动更有利于非美资产。

因此,如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,场外资金入市需要怎样的Trigger?最重要的可能无非以下三点:

(1)估值足够便宜,尤其是全球横向比较而言,具备很强的吸引力。

以全A非金融石油石化指数为例,当前PB在2.2X左右,处于27%的分位数,与历史估值比较确实不贵。

但是,估值贵不贵,更重要的还是要考虑和基本面的对应关系,也就是与当前ROE水平的比较(Q1 TTM ROE在6.5%左右)。

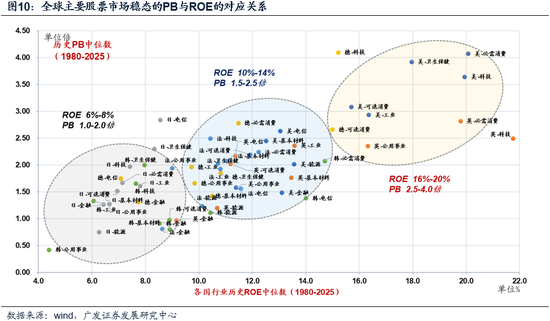

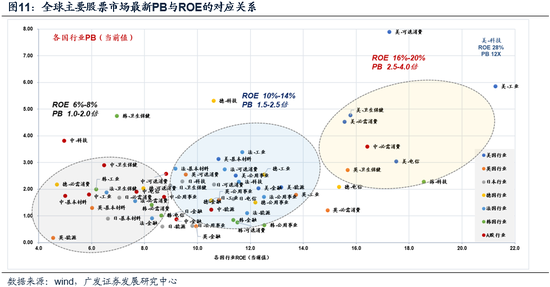

尤其对于外资而言,需要比较的是全球主要资本市场PB与ROE的对应位置,从而来衡量A股当前是否有明显的低估。

从海外的经验来看,稳态的ROE与PB中枢有着长期稳定的对应关系:

首先,ROE位于16%-20%,对应PB在2.5倍-4.0倍。这一圈层主要是美国的各类行业,它们具备了技术壁垒、品牌溢价、全球化、回购分红等有利条件。

其次,ROE位于10%-14%,对应PB在1.5倍-2.5倍。这一圈层主要是欧洲的各类行业,它们更追求慢工出细活、没有那么内卷、同时拥有一些全球领先的服务业和奢侈品品牌。

最后,ROE位于6%-8%,对应PB在1.0倍-2.0倍。这一圈层主要是东亚的各类行业,内卷、制造业是这一区域的主要标签。

回到最新情况,全A非金融石油石化指数Q1的ROE处于6-8%这一圈层,对应2.2X的PB放在这个圈层中与全球稳态中枢比并不便宜。如下图,如果再与全球主要国家最新PB-ROE的位置横向比较,除了一些红利行业以外,其它也并没有显著低估。这也部分解释了上半年全球资金减少美元资产流入后,为什么没有大量进入中国市场。

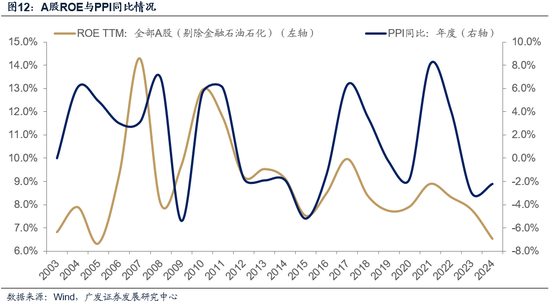

(2)当期基本面有很强的上行预期,比如ROE在下半年趋势回升。

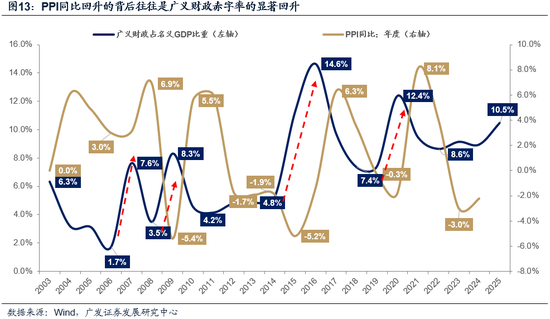

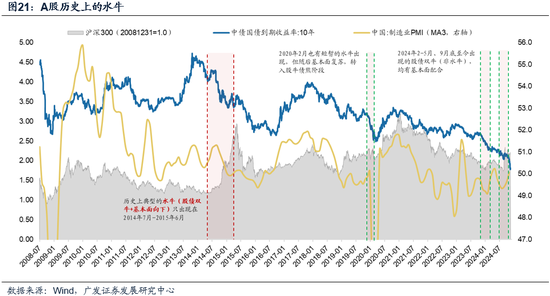

对于A股整体而言,ROE 周期波动的核心还是在于PPI,背后是经济周期类资产起到了主导作用(不管是ROE和指数运行)。过去20年,中国PPI的4轮上行周期分别由4轮财政扩张所拉动,并且广义财政占名义GDP的扩张比例需要达到5个百分点以上,分别对应07、09、15-16、20年。

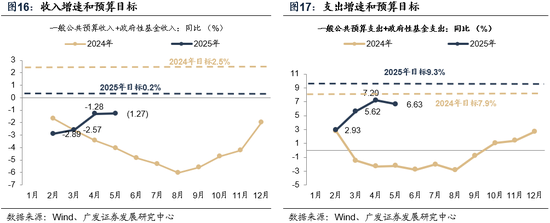

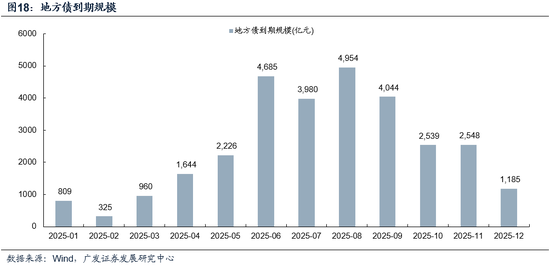

回到当下,两会后,我们测算2025年广义财政较过去3年有明显变化,大约占GDP的比例较去年提升了1.5个百分点左右(如果考虑AI方面的资本开支那么总量会更多一些),虽然这样的力度难以推升一轮PPI和ROE的上行周期,但是对PPI和ROE可能形成一定的托底效果。

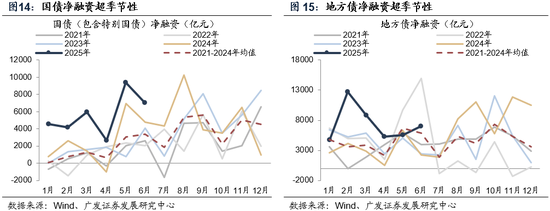

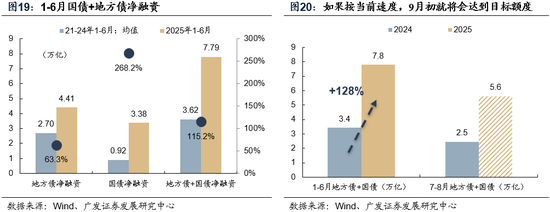

上半年而言,债券发行和净融资增速都有明显加速,但其中的大部分可能仍然以防风险为主,比如化债和维持正常运营,拉动实体经济的乘数效应较低,中长期贷款的增速也较为低迷。

考虑到三季度地方债到期高峰,如果地方债和国债维持1-5月的净融资强度,在8月可能会达到额度上限,新一轮政策窗口期的必要性将大幅提升。但是考虑跨周期调节的政策主导思路,PPI和ROE在下半年显著回升的概率可能不大,更多是以托底为主。

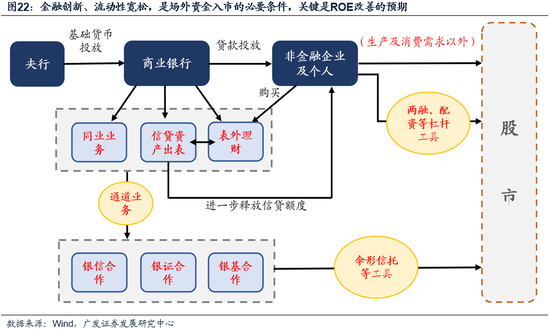

(3)远期基本面有很强的上行预期,比如一些不可证伪的宏观叙事推动未来ROE上行。

在当下基本面一般、ROE下行的情况下,如果能有一些短期不可证伪的宏大叙事,让投资人相信远期的基本面和ROE有很强的回升预期,也能吸引场外资金入市,推动指数级别的牛市。

2014年下半年到2015年上半年就是很好的例子。金融创新、伞形信托、场外杠杆,是当时具有标签意义的关键词,但是这些场外资金能够源源不断流入A股市场,并非因为当期基本面(14-15年A股ROE持续回落),而是一些新的故事,给远期ROE的回升带来了希望:

①首批国企改革试点名单在14年下半年发布,国企改革可能带来的效率提升,让投资人相信未来国企央企的ROE可以明显改善。

②一带一路的推进当时被称作中国版的马歇尔计划,能够使得在11-14年产能过剩的传统行业向外输出产能,修复未来的ROE。

③大众创新万众创业,推进中国经济结构转型,提升中国资产未来的ROE。

(三)写在最后:

从上周末市场要破位的恐慌,到本周连续大涨后指数要突破的预期,市场在一周时间内经历了翻天覆地的变化,增量资金的入场使得两市成交额也放大到了1.5万亿左右。

这也再一次证明,市场不缺钱。国内广谱利率下行背景下的存款搬家和美国例外论证伪、美元贬值、联储降息预期下的资金外溢,都已经成为A股市场的蓄水池。

如果乐观的角度看问题,对于A股市场来说,可谓资金面万事俱备、只欠东风。那么,场外资金入市需要怎样的Trigger?最重要的可能无非有三点:

(1)估值足够便宜,尤其是全球横向比较而言,具备很强的吸引力。

(2)当期基本面有很强的上行预期,比如ROE在下半年趋势回升。

(3)远期基本面有很强的上行预期,比如一些不可证伪的宏观叙事推动未来ROE上行。

第一点需要时间消化更多估值、第二点需要财政进一步加力,似乎短期实现概率不高。但是第三点可能是值得在下半年重点留意的,比如四中全会、十五五规划,都可能对远期基本面预期形成重要Trigger。

在此之前,至少市场破位下跌的预期被锁住,有利于:一方面,一些当下基本面不错的细分领域更有持续性,比如海外算力(光模块、PCB)、游戏、军工、对欧出口(摩托车、风电等);另一方面,一些代表未来趋势的方向可能保持更高的风偏,比如固态电池、国产算力、创新药、机器人、稳定币等。

二、本周重要变化

本章如无特别说明,数据来源均为Wind数据。

(一)中观行业

1.下游需求

房地产:截止6月28日,30个大中城市房地产成交面积累计同比下降3.56%,30个大中城市房地产成交面积月环比上升13.03%,月同比下降8.46%,周环比上升24.80%。国家统计局数据,1-5月房地产新开工面积2.32亿平方米,累计同比下降22.80%,相比1-4月增速上升1.00%;5月单月新开工面积0.53亿平方米,同比下降18.72%;1-5月全国房地产开发投资36233.84亿元,同比名义下降10.70%,相比1-4月增速下降0.40%,5月单月新增投资同比名义下降12.37%;1-5月全国商品房销售面积3.5315亿平方米,累计同比下降2.90%,相比1-4月增速下降0.10%,5月单月新增销售面积同比下降4.56%。

汽车:乘用车:6月1-22日,全国乘用车市场零售126.9万辆,同比去年6月同期增长24%,较上月同期增长8%,今年以来累计零售1,008.6万辆,同比增长11%;6月1-22日,全国乘用车厂商批发123.8万辆,同比去年6月同期增长14%,较上月同期增长9%,今年以来累计批发1,202.8万辆,同比增长12%。新能源:6月1-22日,全国乘用车新能源市场零售69.1万辆,同比去年6月同期增长38%,较上月同期增长11%,全国新能源市场零售渗透率54.5%,今年以来累计零售504.9万辆,同比增长35%;6月1-22日,全国乘用车厂商新能源批发66.6万辆,同比去年6月同期增长22%,较上月同期增长6%,全国新能源批发渗透率53.8%,今年以来累计批发587.2万辆,同比增长38%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周跌0.46%至3061.00元/吨,不锈钢现货价格本周较上周涨1.46%至13161.00元/吨。截至6月27日,螺纹钢期货收盘价为2995元/吨,比上周上升0.10%。钢铁网数据显示,6月上旬,重点统计钢铁企业日均产量203.70万吨,较5月下旬下降6.43%。5月粗钢累计产量43163.10万吨,同比下降1.70%。

化工:截至6月20日,苯乙烯价格较6月10日涨85.71%至7872.10元/吨,甲醇价格较6月10日跌126.70%至2267.60元/吨,聚氯乙烯价格较6月10日跌58.15%至4804.50元/吨,顺丁橡胶价格较6月10日跌558.52%至11511.90元/吨。

3.上游资源

国际大宗:WTI本周跌11.27%至65.52美元,Brent跌12.46%至66.34美元,LME金属价格指数涨1.00%至,大宗商品CRB指数本周跌4.09%至299.74,BDI指数上周跌9.95%至1521.00。

炭铁矿石:本周铁矿石库存上升,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2025年6月23日跌0.00%至609.00元/吨;港口铁矿石库存本周上升0.26%至13932.00万吨;原煤5月产量上升3.59%至40328.40万吨。

(二)股市特征

股市涨跌幅:上证综指本周上涨1.91,行业涨幅前三为计算机(申万)(7.70%)、国防军工(申万)(6.90%)、非银金融(申万)(6.66%);跌幅前三为石油石化(申万)(-2.07%)、食品饮料(申万)(-0.88%)、交通运输(申万)(-0.24%)。

动态估值:A股总体PE(TTM)从上周16.76倍上升到本周17.21倍,PB(LF)从上周1.55倍上升到本周1.59倍;A股整体剔除金融PE(TTM)从上周23.82上升到本周24.41倍,PB(LF)从上周2.06倍上升到本周2.12倍。创业板PE(TTM)从上周40.71倍上升到本周43.04倍,PB(LF)从上周3.29上升到本周3.48倍;科创板PE(TTM)从上周的76.24倍上升到本周79.26倍,PB(LF)从上周3.84倍上升到本周3.99倍。沪深300 PE(TTM)从上周12.37倍上升到本周12.56倍,PB(LF)从上周1.31倍上升到本周1.33倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为电力设备、机械设备、建筑装饰。PE(TTM)分位数收敛幅度最大的行业为石油石化、交通运输、食品饮料。此外,从PE角度来看,申万一级行业中,石油石化、有色金属、基础化工、电力设备、建筑装饰、公共事业、交通运输、环保、美容护理、社会服务、家用电器、轻工制造、农林牧渔、食品饮料、通信、非银金融估值低于历史中位数。房地产、计算机估值高于历史90分位数。从PB角度来看,申万一级行业中,煤炭、石油化工、有色金属、基础化工、钢铁、建筑材料、电力设备、机械设备、建筑装饰、公共事业、交通运输、房地产、环保、美容护理、社会服务、家用电器、轻工制造、纺织服饰、商贸零售、农林牧渔、食品饮料、医药生物、计算机、传媒、通信、银行、非银金融估值低于历史中位数。本周没有行业估值高于历史90分位数。本周股权风险溢价从上周2.56%下降至本周2.49%,股市收益率从上周4.20%下降至本周4.10%。

融资融券余额:截至6月26日周四,融资融券余额18384.78亿元,较上周上升1.43%。

AH溢价指数:本周A/H股溢价指数下降到128.60,上周A/H股溢价指数为130.57。

(三)流动性

6月21日至6月28日期间,央行共有5笔逆回购到期,总额为26414亿元;5笔逆回购,总额为33878亿元。公开市场操作净回笼(含国库现金)共计12672亿元。

截至2025年6月27日,R007本周上升32.85BP至1.9201%,SHIBOR隔夜利率上升0.20BP至1.3710%;期限利差本周上升5.13BP至0.2157%;信用利差下降3.04BP至0.4846%。

(四)海外

美国:6月25日公布5月新屋销售为623.00千套,前值722.00千套;6月20日原油和石油产品库存量为1230719千桶,前值1234891千桶;6月26日公布第一季度实际GDP环比折年率-0.50%,前值2.40%。

欧元区:6月27日公布6月欧元区服务业信心指数为2.90,前值1.80;6月欧元区工业信心指数为-12.00,前值-10.40;6月欧元区经济景气指数为94.00,前值94.80。

英国:6月24日ICE布伦特原油管理基金多头持仓307446张,前值352280张;6月24日ICE布伦特原油管理基金空头持仓114848张,前值79105张。

日本:6月26日公布6月21日当周买进外国股票882亿日元,前值847亿日元;6月27日公布5月失业率为2.60%,前置2.70%。

海外股市:标普500上周涨3.44%收于6173.07点;伦敦富时涨0.28%收于8798.91点;德国DAX涨2.92%收于24033.22点;日经225涨4.55%收于40150.79点;恒生涨3.20%收于24284.15点。

(五)宏观

工业企业利润:中国4月工业企业利润总额累计同比-1.10%,前值1.40%;当月同比-9.10%,前值3.00%。

财政收支:中国5月公共财政收入当月同比为0.13%,前值1.89%;公共财政支出当月同比为2.63%,前值5.80%。

三、下周公布数据一览

下周看点:中国:6月官方制造业PMI;美国:6月ISM制造业PMI、 6月27日原油库存量(千桶)、6月ADP就业人数:季调(人)、6月失业率:季调(%);5月欧元区:M3:同比(%)、失业率:季调(%);6月欧元区:CPI:同比(%)(初值);第一季度欧元区:房价指数:同比(%)。

6月30日周一:中国:6月官方制造业PMI;5月欧元区:M3:同比(%)

7月1日周二:美国:6月ISM制造业PMI;6月欧元区:CPI:同比(%)(初值)

7月2日周三:美国:6月27日原油库存量(千桶)、6月ADP就业人数:季调(人);5月欧元区:失业率:季调(%)

7月3日周四:美国:6月失业率:季调(%)

7月4日周五:第一季度欧元区:房价指数:同比(%)

四、风险提示

地缘政治冲突超预期,使得原油等大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;

海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;

国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫等。

发表评论

2025-06-30 03:32:57回复