在金融市场中,金融期权和期货是两种重要的衍生工具,它们在功能上存在明显差异,而这些差异对投资者的决策和投资结果有着深远的影响。

首先来看风险转移功能。期货交易中,买卖双方都承担着对等的风险。例如,在商品期货市场,农产品种植者为了避免价格下跌带来的损失,可以在期货市场卖出相应的期货合约。如果未来农产品价格真的下跌,种植者在现货市场的损失可以通过期货市场的盈利来弥补。而金融期权的风险转移则具有不对称性。期权买方支付权利金获得权利,最大损失就是权利金;期权卖方收取权利金,但承担着潜在的巨大风险。比如,股票期权的买方买入认购期权,当股票价格下跌时,其最大损失仅为支付的权利金;而卖方则可能面临股票价格大幅上涨带来的巨额亏损。

再看价格发现功能。期货市场由于交易活跃、信息公开透明,众多参与者的交易行为能够快速反映市场供求关系和对未来价格的预期。以原油期货为例,全球各地的生产商、贸易商、投资者等都参与其中,他们的买卖决策综合反映了原油市场的各种信息,从而形成较为合理的原油期货价格,为现货市场提供参考。金融期权的价格发现功能相对较弱。期权价格主要取决于标的资产价格、行权价格、到期时间、波动率等因素,它更多地是反映市场对标的资产未来价格波动的预期,而不是直接反映标的资产的供求关系。

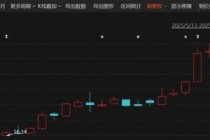

从投机功能方面分析。期货交易具有较高的杠杆性,投资者只需缴纳一定比例的保证金就可以控制较大价值的合约。这使得投资者可以用较少的资金进行大规模的投机操作,获取较高的收益,但同时也面临着较大的风险。例如,在股指期货市场,投资者可以通过预测指数的涨跌进行做多或做空操作。金融期权的投机方式更为灵活。投资者可以根据对市场走势的判断,选择不同的期权策略,如买入认购期权、买入认沽期权、卖出认购期权、卖出认沽期权等。而且期权的损失相对可控,适合不同风险偏好的投资者。

这些功能差异对投资有着重要的影响。对于风险偏好较低的投资者来说,金融期权可能是更好的选择。因为期权买方的损失有限,在市场波动较大时可以有效控制风险。而风险承受能力较高、追求高收益的投资者可能更倾向于期货交易,利用其高杠杆性获取更大的利润。在投资组合方面,期货可以作为对冲现货风险的工具,而期权则可以通过不同的策略与期货、现货结合,进一步优化投资组合的风险收益特征。以下是金融期权和期货功能的对比表格:

功能 期货 金融期权 风险转移 买卖双方风险对等 风险转移不对称,买方损失有限 价格发现 强,反映市场供求和未来价格预期 弱,反映标的资产未来价格波动预期 投机 高杠杆,收益和风险大 方式灵活,损失相对可控投资者在进行投资决策时,应充分了解金融期权和期货的功能差异,结合自身的风险偏好、投资目标和资金状况,合理选择投资工具和策略。

发表评论

2025-06-22 18:32:57回复

2025-06-22 15:53:38回复

2025-06-23 00:46:47回复